10月20日晚,證監會表態IPO被否企業參與重組上市(俗稱“借殼上市”)的間隔期將大幅縮短。這一舉措有望加速上能電氣股份有限公司(下稱“上能電氣”)等一眾寄望于A股發行的新能源廠商上市時間。

證監會新聞發言人常德鵬就表示,IPO被否企業籌劃重組上市的間隔期,從3年縮短為6個月。證監會解釋稱,這是為回應市場需求,統一與被否企業重新申報IPO的監管標準,支持優質企業參與上市公司并購重組,推動上市公司質量提升。

這一消息宣布后,市場猜測小市值A股公司將會首先“迎春”。因為在股價大跌的背景下,部分公司的市值已嚴重縮水,加之經營、管理及其他因素,它們有可能會賣殼套現離場。而一些希望能上市的企業則會有更多騰挪空間借此進入A股通道。上能電氣如果選擇借殼上市,有望成為新晉A股企業。該公司相關人士告訴能源一號,目前企業在進行評估,但還沒有具體的(上市)計劃。

符合證監會要求

首先,上能電氣符合證監會劃定的“被否企業籌劃重組上市的6個月間隔期”這一大限。該公司IPO未過會的時間表是在2017年9月下旬,從推測時間表看它只要在2018年下半年啟動重組上市,便可進入新的重組排隊序列中。如果按照過去的規定,上能電氣籌劃重組上市的時間應是在2020年9月以后。

其次,上能電氣2017年前6月營收近3.2億元,凈利2607萬元。公司的整體規模處于上升期,并非是一家龐大體系的公司,完全可借由中小板企業之殼進入A股市場,從而奠定國內逆變器企業上市公司的前三強地位。

第三,更快上市有利于該企業的持續做大做強。第三方調研機構GTM Research 的數據顯示,其位列全球十大逆變器第五。與華為、陽光電源等對市場16%以上的把控來說,上能電氣的4.6%市場占比仍有一定差距。而該公司與特變電工、PowerElectronics、三菱電機、施耐德、SolarEdge、古瑞瓦特、三晶電氣、固德威等企業的市場份額差距僅在2%~3%之內。因而降低上市時間成本,可以讓上能電氣實現更高質量的增長,穩固核心逆變器廠商地位,隨時被超越的可能性也會大大降低。

需要解決哪些問題?

對于上能電氣而言,目前最大的上市隱患在于,能否把之前發審委否決的一系列問題重新梳理并給出詳盡、有效的答案,令對方不再感到疑惑。

上一輪IPO審核期間,發審要求該公司說明經營活動現金流凈額連續三年為負的原因和合理性。

據招股書顯示,2013年至2017年1-6月,公司經營活動產生的現金流量凈額分別為-2,834.08 萬元、-2,210.88 萬元、-2,541.48 萬元、-19.02萬元、1,201.75萬元。

同時2016年,上能電氣“支付與經營活動有關的現金”較大(7381.52萬元)。而當年該公司“銷售商品及提供勞務所收到的現金”為4.11億元。

同期,逆變器同行固德威的銷售商品等收到現金4.52億元,支付與經營活動有關的現金是4241萬元。要比上能電氣這部分的支付現金少。上能電氣解釋,現金支付高,是因為研發、運輸裝卸和差旅、業務招待等于公司經營活動有關的現金支出在明顯增加。

上能電氣主攻的是大型地面電站逆變器項目,固德威是分布式項目為核心,兩者在支付現金的過程中,有著明顯的差異。由于支付其他資金太多,導致了上能電氣的實際現金流量凈額不足。

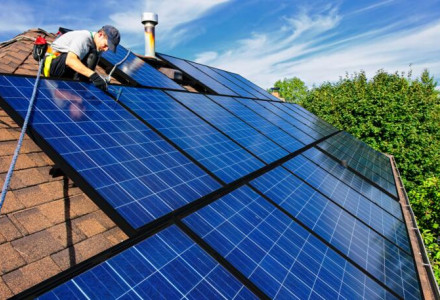

(上能電氣的相關項目)

2017年前六月,上能電氣的“銷售商品等收到的現金”有2.06億元,但“支付與經營活動有關的現金”依然有5188.3萬元,所以這部分開支如果可以減少一點,對企業的整體現金流改善將起到至關重要的作用。但反過來說,截至目前國內還沒有開出戶用的相應指標,固德威接下來的經營壓力或許要比上能電氣更大。

資產負債率80%有原因

就資產負債率方面,上能電氣2016年和2017年上半年分別為81%和82.87%。上能電氣稱,報告期內的流動比率和速動比率相對偏低,資產負債率較高,主要原因有四個: 第一,公司的流動負債占比較高。由于公司融資渠道單一,綜合考慮利率等因素,公司主要靠短期銀行借款來籌措資金。 其次,公司流動資產占比較高。 同時,為適應不斷擴大的業務規模,公司原材料采購量也相應增大,自 2014年以來逐步增加對廠房和機器設備等固定資產的投資,資金需求量較大,加之行業回款較慢,導致公司流動負債上升。 另一方面,由于該公司業務具有明顯的季節性,產品的生產及發貨主要集中在下半年,且公司在取得客戶方驗收后才確認收入,導致年末存貨中存在大量已發出商品;2016 年起,隨著相關產業政策的調整,上半年也成為銷售旺季。

目前沒法看到另一逆變器同行三晶電氣2017年的資產負債率情況,不過2016年該公司的這一項比例是在43%左右。反觀2016年固德威的資產負債率,大致在71%。也僅比上能電氣好一點,但與三晶電氣的40%左右資產負債率還是存在很大距離。

上能電氣的平均銷售單價和銷售毛利率為何呈現下降趨勢,同樣是發審關注的焦點。從能源一號的調查來看,上能電氣在2014年~2017年前6月主營業務綜合毛利率維持在30%以上,企業也表示,隨著公司業務規模的進一步擴大、行業競爭加劇以及目標市場政府補助政策的變化,公司如果不能及時推出更有競爭力的產品可能面臨毛利率波動甚至下降的風險。不過目前來說,上能電氣的毛利率基本與同行毛利率保持一致。如三晶電氣2016年的毛利率在30%以上,固德威在2017年的毛利率是34%。

總資產方面,上能電氣維持著良好的態勢。2017年上半年總資產為9.436億元,與獨立的逆變器廠商三晶電氣和固德威相比都要略高一籌。

在大客戶方面,發審也希望了解對中廣核、三峽集團、大同煤礦以及中民投等客戶銷售額大幅減少的原因,以及與主要客戶合作關系的穩定性等內容。近幾年來,上能電氣確有大客戶的變化。2016年,公司主要客戶為華電集團、電力集團、中廣核及三峽集團等,各占上能電氣份額的7%以上。2017年前6月,其主要客戶變為了華能、國電投、華電、拓日新能、電力集團等,五大客戶占公司整體銷售額比重的43.84%。而這也與每一年央企、新能源民企在獲得大型地面電站及領跑者項目的訂單不同有直接關系。

發審方面提出以上疑慮,主要希望企業能有長久發展的基石,實現長期而穩定的業務增長,帶給投資者持續回報。另外發審也提及,希望時任保薦方興業證券發表核查意見。

綜上所述,當初發審希望進一步了解上能電氣的持續盈利能力、銀行貸款、關聯交易以及內控等,從而獲得更為詳盡的信息,以便于全面掌握上能電氣在IPO之前的業務質量及前景預測。這對于上能電氣而言也是淬煉。

在證監部門降低IPO未過會企業借力資本市場融資的制度成本之后,那些治理規范、盈利能力良好,那么利用資本市場發展壯大的公司也將備受重視。

目前,正在進行排隊或準備上市的新能源企業還有:晉能清潔科技、錦浪科技、晶澳太陽能、賽伍技術等等公司。錦浪科技及賽伍技術已經提交申報稿,晶澳太陽能計劃借殼上市,晉能清潔能源還在整理申報材料之中。