行業(yè)主要上市公司:國內光伏產業(yè)上市公司主要有隆基股份(601012)、晶澳科技(002459)、晶科能源(688223)、通威股份(600438)、天合光能(688599)等。

本文核心數據:產能利用率、裝機量、棄光率、光伏發(fā)電量、系統(tǒng)建設成本

行業(yè)概況

1、定義

光伏產業(yè),簡稱PV(photovoltaic),主要指以硅材料的應用開發(fā)形成的光電轉換產業(yè)鏈條,包括高純多晶硅原材料生產、太陽能電池生產、太陽能電池組件生產、相關生產設備的制造以及光伏發(fā)電的應用等多個環(huán)節(jié)。隨著國家碳達峰碳中和目標的推進,構建以新能源為主體的新型電力系統(tǒng)工作正在加速部署,光伏與“復興號”高鐵、國產商業(yè)大飛機、新一代運載火箭一起榮登《中國共產黨第十九次全國代表大會》紀念郵票,光伏行業(yè)地位顯著提升,迎來歷史性發(fā)展機遇。

光伏產業(yè)的下游應用主要為光伏發(fā)電,按照建設規(guī)劃位置可將光伏發(fā)電系統(tǒng)分為集中式光伏發(fā)電系統(tǒng)和分布式光伏發(fā)電系統(tǒng)。集中式光伏發(fā)電系統(tǒng),如大型西北地面光伏發(fā)電系統(tǒng);分布式光伏發(fā)電系統(tǒng)(以>6MW為分界),如工商企業(yè)廠房屋頂光伏發(fā)電系統(tǒng),民居屋頂光伏發(fā)電系統(tǒng)。

2、產業(yè)鏈剖析:產業(yè)鏈條長

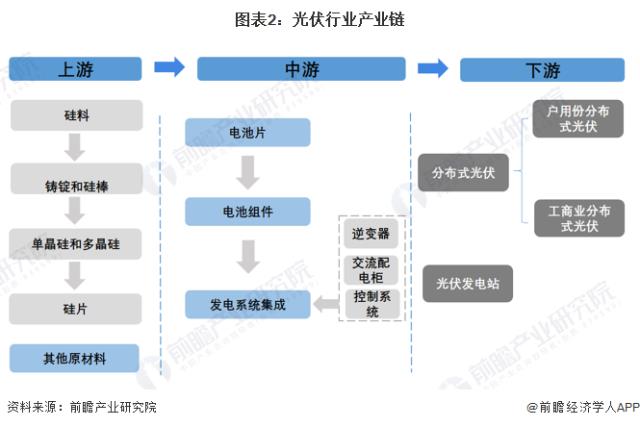

隨著光伏發(fā)電在能源供應體系中占據越來越重要的地位,光伏相關產業(yè)也隨之強大起來,已形成了從高純度硅材料、硅錠/硅棒/硅片、電池片/組件、光伏輔材輔料、光伏生產設備到系統(tǒng)集成和光伏產品應用等完整的產業(yè)鏈條。

光伏行業(yè)的產業(yè)鏈上游主要為光伏電池相關原材料組成,包括形成電池的單晶硅和多晶硅。上游單晶硅和多晶硅生產企業(yè)主要有保利協(xié)鑫、隆基股份、通威股份、中環(huán)股份等。而硅片生產企業(yè)已經呈現雙寡頭格局,中國的太陽能硅片占據全球市場份額的大部分,而中國的市場中,主流的廠商主要有包括隆基和中環(huán)等,產能格局仍高度集中,中環(huán)股份和隆基股份硅片對外銷售規(guī)模占據絕對領先地位。

中游主要為電池片、電池組件生產企業(yè)和系統(tǒng)集成企業(yè)。中游電池片和組件生產企業(yè)主要有通威、隆基、晶澳等。光伏發(fā)電系統(tǒng)中逆變器生產廠商主要有陽光電源等企業(yè);涉及系統(tǒng)集成的包括億晶光電、正泰電器等。部分企業(yè),如隆基股份基本已經形成從單晶硅到組件到電站光伏運營一套完整的光伏發(fā)電產業(yè)鏈。下游為光伏發(fā)電應用領域,包括分布式光伏發(fā)電和集中式電站。

行業(yè)發(fā)展歷程:行業(yè)處在突飛猛進階段

我國光伏行業(yè)于2005年左右受歐洲市場需求拉動起步,十幾年來實現了從無到有、從有到強的跨越式大發(fā)展,建立了完整的市場環(huán)境和配套環(huán)境,已經成為我國為數不多、可以同步參與國際競爭并達到國際領先水平的戰(zhàn)略性新興產業(yè),也成為我國產業(yè)經濟發(fā)展的一張嶄新名片和推動我國能源變革的重要引擎。目前我國光伏產業(yè)在制造規(guī)模、產業(yè)化技術水平、應用市場拓展、產業(yè)體系建設等方面均位居全球前列,并具備向智能光伏邁進的堅實基礎。我國光伏行業(yè)發(fā)展經歷了以下幾個歷史階段:

行業(yè)政策背景:政策加持,光伏產業(yè)加速發(fā)展

我國于2006年1月1日起實施《中華人民共和國可再生能源法》,該法案將可再生能源的開發(fā)利用列為能源發(fā)展的優(yōu)先領域,并推動增加能源供應,改善能源結構,保障能源安全,保護環(huán)境,實現經濟社會的可持續(xù)發(fā)展,并且推動可再生能源市場的建立和發(fā)展。2006年以來,為鼓勵和扶持光伏產業(yè)的發(fā)展,國家發(fā)改委、財政部、工信部、國家能源局、住房和城鄉(xiāng)建設部等多部門密集出臺支持和規(guī)范光伏產業(yè)發(fā)展的政策性文件,其范圍包括了生產、銷售、財稅、補貼、土地政策等產業(yè)發(fā)展的各個相關方面。

工業(yè)和信息化部、住房和城鄉(xiāng)建設部、交通運輸部、農業(yè)農村部、國家能源局等五部門聯(lián)合印發(fā)《智能光伏產業(yè)創(chuàng)新發(fā)展行動計劃(2021-2025年)》,旨在“十四五”期間有效引導行業(yè)智能升級,促進光伏產業(yè)健康發(fā)展,從而推動光伏發(fā)電的大規(guī)模應用,使我國保持全球光伏制造第一大國和裝機應用第一大國地位。

“3060碳達峰碳中和”是多重目標、多重約束的經濟社會系統(tǒng)性變革,需要統(tǒng)籌處理好發(fā)展和減排、降碳和安全、整體和局部、短期和中長期、立和破、政府和市場、國內和國際等多方面多維度關系,是重塑我國經濟結構、能源結構、轉變生產方式、生活方式的歷史性突破。“碳達峰、碳中和”目標的提出將會對我國光伏產業(yè)產生多維度的顯著影響。

行業(yè)發(fā)展現狀

1、光伏產品市場供給能力較強,產能利用率有待提高

結合光伏產業(yè)市場重點公司光伏產品產量及產能利用率情況來看,2021年,中國光伏產品市場供給能力較強,隆基綠能光伏產品產量遙遙領先于其他公司,單晶硅片產量達到69.96GW,單晶組件產量達到38.69GW。從產能利用率角度來看,2021年光伏市場各公司產能利用率不高,仍有較大提升空間。

2、光伏新增裝機量再創(chuàng)新高,累計裝機量突破300吉瓦

我國太陽能光伏行業(yè)雖起步較晚,但發(fā)展迅速,尤其是2013年以來,在國家及各地區(qū)的政策驅動下,太陽能光伏發(fā)電在我國呈現爆發(fā)式增長,據國家能源局統(tǒng)計數據顯示,2017年,我國光伏發(fā)電新增裝機容量為53.06GW,創(chuàng)歷史新高,2018年,受光伏531新政影響,各地光伏發(fā)電新增項目有所下滑,全年新增裝機容量為44.26GW,同比下降17%。受國家光伏行業(yè)補貼、金融扶持等政策影響,2020年及2021年光伏裝機量大幅回升。2020年,中國光伏新增裝機48.20GW,同比增長59%。2021年,中國光伏新增裝機再創(chuàng)新高,達到54.88GW,同比增長14%。

據國家能源局統(tǒng)計數據顯示,2013年以來,我國光伏發(fā)電累計裝機容量增長迅速。2013年,全國光伏發(fā)電累計裝機容量僅為19.42GW,到2019年已經增長至204.58GW。在2013-2019年,全國光伏發(fā)電累計裝機容量已超過10倍增長。截至2021年,全國光伏發(fā)電累計裝機306.56GW,同比增長21%。

3、光伏棄光率大幅下降,光伏發(fā)電量穩(wěn)步提升

隨著光伏發(fā)電快速發(fā)展,一些地方也出現了較為嚴重的棄光問題。根據國家能源局數據,在2015-2018年,新疆和甘肅的棄光率最高點突破了30%。2019-2021年,新疆和甘肅棄光率大幅下降,2021年新疆棄光率降至1.7%,甘肅降至1.5%。棄光率的大幅下降主要由于光伏發(fā)電并網運行,促進了資源的利用水平。

據國家能源局統(tǒng)計數據顯示,2013年以來,我國光伏發(fā)電量增長迅速。2013年,全國光伏發(fā)電量僅為91億千瓦時,到2021年,全國光伏發(fā)電量3259億千瓦時,同比增長25%。經測算,2021年我國光伏發(fā)電量占全社會用電量的比例為3.92%。

4、光伏發(fā)電系統(tǒng)建設成本呈下降趨勢,光伏上網步入平價

我國地面光伏系統(tǒng)的初始全投資主要由組件、逆變器、支架、電纜、一次設備、二次設備等關鍵設備成本,以及土地費用、電網接入、建安、管理費用等部分構成。其中,一次設備包含箱變、主變、開關柜、升壓站(50MW,110kV)等設備,二次設備包括監(jiān)控、通信等設備。土地費用包括全生命周期土地租金以及植被恢復費或相關補償費用;電網接入成本僅含送出50MW,110kV,10km的對側改造;管理費用包括前期管理、勘察、設計以及招投標等費用。建安費用主要為人工費用、土石方工程費用及常規(guī)鋼筋水泥費用等,未來下降空間不大。組件、逆變器等關鍵設備成本隨著技術進步和規(guī)模化效益,仍有一定下降空間。接網、土地、項目前期開發(fā)費用等屬于非技術成本,不同區(qū)域及項目之間差別較大,降低非技術成本有助于加快推動光伏發(fā)電平價上網。

2021年,我國地面光伏系統(tǒng)的初始全投資成本為4.15元/W左右,較2020年上漲0.16元/w,漲幅為4%。其中,組件約占投資成本的46%,占比較2020年上升7個百分點。非技術成本約占14.1%(不包含融資成本),較2020年下降了3.2個百分點。預計2022年,隨著產業(yè)鏈各環(huán)節(jié)新建產能的逐步釋放,組件價格回歸合理水平,光伏系統(tǒng)初始全投資成本可下降至3.93元/W。

我國工商業(yè)分布式光伏系統(tǒng)的初始全投資主要由組件、逆變器、支架、電纜、建安費用、電網接入、屋頂租賃、屋頂加固以及一次設備、二次設備等部分構成。其中一次設備包括箱變、開關箱以及預制艙。根據《中國光伏產業(yè)發(fā)展路線圖》,2020年和2021年我國工商業(yè)分布式光伏系統(tǒng)初始投資成本分別為3.38元/W和3.74元/W,2022年預計下降至3.53元/W。

2020年中國光伏上網電價補貼政策結束,平價將至:中國上網電價政策經歷了標桿電價、競價、平價三個階段,2020年是競價項目收官之年,競價項目規(guī)模26GW,同增14%,同時2020年也是光伏上網平價開啟之年,平價項目33GW,同增124%,首次超過競價項目規(guī)模。平價將至,2021年成為中國光伏上網全面平價的第一年。

行業(yè)競爭格局

1、企業(yè)競爭:隆基綠能穩(wěn)居行業(yè)龍頭

光伏是我國能源供應體系的重要分支,也是新能源的重要組成部分。根據2021年企業(yè)光伏業(yè)務收入,可將光伏頭部企業(yè)大體分為3個競爭梯隊。其中,營業(yè)收入大于300億元的企業(yè)有隆基綠能、天合光能、晶澳科技、中環(huán)股份、通威股份,其中隆基綠能以809億元的光伏業(yè)務營收遙遙領先于其后的幾家企業(yè);光伏業(yè)務收入在100-200億元之間的企業(yè)有陽光電源、中環(huán)股份、正泰電器、東方日升、保利協(xié)鑫和愛旭股份;光伏業(yè)務收入小于100億元的有中利集團、億晶光電、晶科科技和愛康科技。

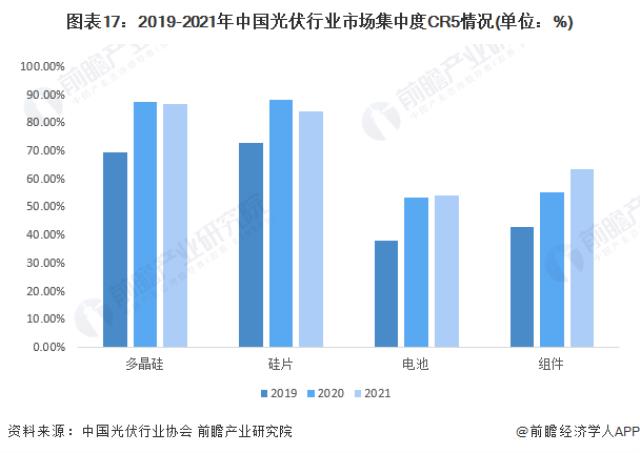

2、行業(yè)集中度較高,總體呈提升趨勢

根據中國光伏行業(yè)協(xié)會數據顯示,2021年光伏行業(yè)實現穩(wěn)步增長,多晶硅、硅片、電池片、組件產量分別達到50.5萬噸、227吉瓦(GW)、198吉瓦、182吉瓦,同比分別增長28.8%、40.7%、46.9%、46.1%,這4個環(huán)節(jié)產值突破7500億元。同時,產業(yè)集中度進一步提升。多晶硅、硅片、電池片、組件4個環(huán)節(jié),產量排名前五企業(yè)在國內總產量中的占比分別為86.7%、84%、53.9%和63.4%,頭部企業(yè)規(guī)模優(yōu)勢明顯。

行業(yè)發(fā)展前景及趨勢預測

1、光伏行業(yè)熱度持續(xù),2027年累計裝機量有望接近1000吉瓦

2020年12月12日,習近平主席在氣候雄心峰會上宣布,到2030年,中國非化石能源占一次能源消費比重將達到25%左右。為達到此目標,在“十四五”期間,我國光伏年均新增光伏裝機或將在70-110GW之間。為達成2030年碳達峰,2060年前實現碳中和,光伏行業(yè)將成為長期處于高速發(fā)展的新能源行業(yè)之一,預期2027年將保持70-120GW左右的新增裝機量,2027年我國光伏發(fā)電行業(yè)累計裝機量可能在827-938GW之間。

2、智能光伏成未來重要能源支撐,分布式光伏建筑成主流發(fā)展

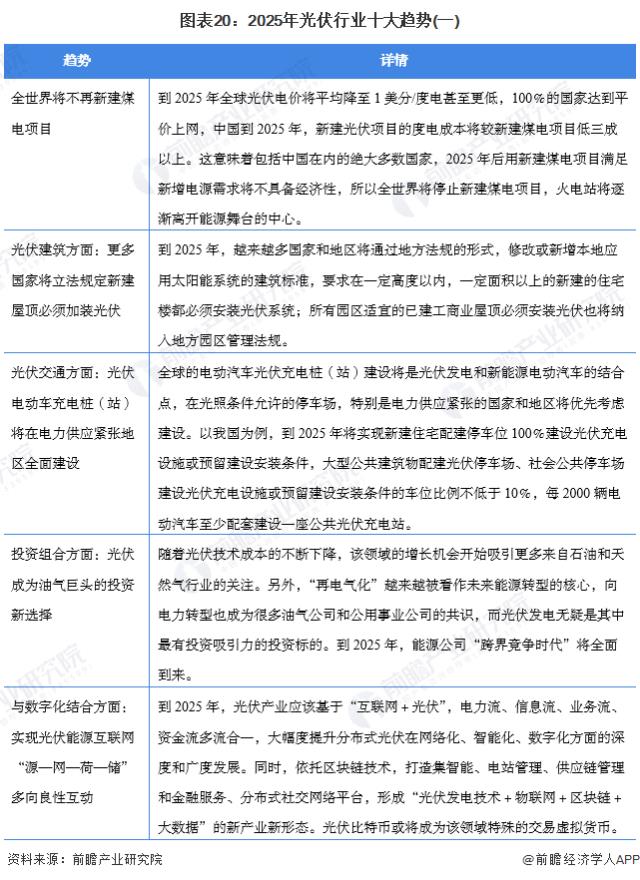

太陽能光伏發(fā)電是目前最具發(fā)展?jié)摿Φ目稍偕茉粗唬澜绺鲊鶎ζ浒l(fā)展給予高度的關注。在聯(lián)合國全球契約領導人峰會上,光伏行業(yè)代表展望2025年并做出以下10大趨勢預測:

以上數據來源于前瞻產業(yè)研究院《中國光伏產業(yè)投資機會與投融資策略建議分析報告》。

來源:前瞻產業(yè)研究院

原文標題?:?預見2022:《2022年中國光伏行業(yè)全景圖譜》(附市場現狀、競爭格局和發(fā)展趨勢等)