行業觀點

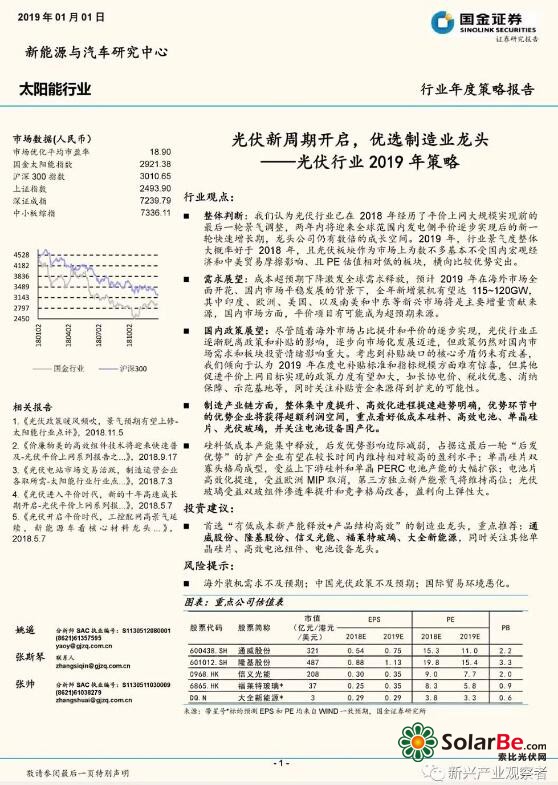

整體判斷:我們認為光伏行業已在2018年經歷了平價上網大規模實現前的最后一輪景氣調整,兩年內將迎來全球范圍內發電側平價逐步實現后的新一輪快速增長期,龍頭公司仍有數倍的成長空間。2019年,行業景氣度整體大概率好于2018年,且光伏板塊作為市場上為數不多基本不受國內宏觀經濟和中美貿易摩擦影響、且PE估值相對低的板塊,橫向比較優勢突出。

需求展望:成本超預期下降激發全球需求釋放,預計2019年在海外市場全面開花、國內市場平穩發展的背景下,全年新增裝機有望達115~120GW,其中印度、歐洲、美國、以及南美和中東等新興市場將是主要增量貢獻來源,國內市場方面,平價項目有可能成為超預期來源。

國內政策展望:盡管隨著海外市場占比提升和平價的逐步實現,光伏行業正逐漸脫離政策和補貼的影響,逐步向市場化發展邁進,但政策仍然對國內市場需求和板塊投資情緒影響重大。考慮到補貼缺口的核心矛盾仍未有改善,我們傾向于認為2019年在度電補貼標準和指標規模方面難有驚喜,但其他促進平價上網目標實現的政策力度有望加大,如長協電價、稅收優惠、消納保障、示范基地等,同時關注補貼資金來源得到擴充的可能性。

制造產業鏈方面,整體集中度提升、高效化進程提速趨勢明確,優勢環節中的優勢企業將獲得超額利潤空間,重點看好低成本硅料、高效電池、單晶硅片、光伏玻璃,并關注電池設備國產化。

硅料低成本產能集中釋放,后發優勢影響邊際減弱,占據這最后一輪“后發優勢”的擴產企業有望在較長時間內維持相對較高的盈利水平;單晶硅片雙寡頭格局成型,受益上下游硅料和單晶PERC電池產能的大幅擴張;電池片高效化提速,受益歐洲MIP取消,第三方獨立新產能景氣將維持高位;光伏玻璃受益雙玻組件滲透率提升和競爭格局改善,盈利向上彈性大。

投資建議:

首選“有低成本新產能釋放+產品結構高效”的制造業龍頭,重點推薦:通威股份、隆基股份、信義光能、福萊特玻璃、大全新能源,同時關注其他單晶硅片、高效電池組件、電池設備龍頭。

風險提示:

海外裝機需求不及預期;中國光伏政策不及預期;國際貿易環境惡化。

1政策預期修正,平價需求全球啟動,

2019年景氣度確定性提升

需求端:成本超預期下降刺激全球平價需求釋放,國內政策糾偏將平穩增長

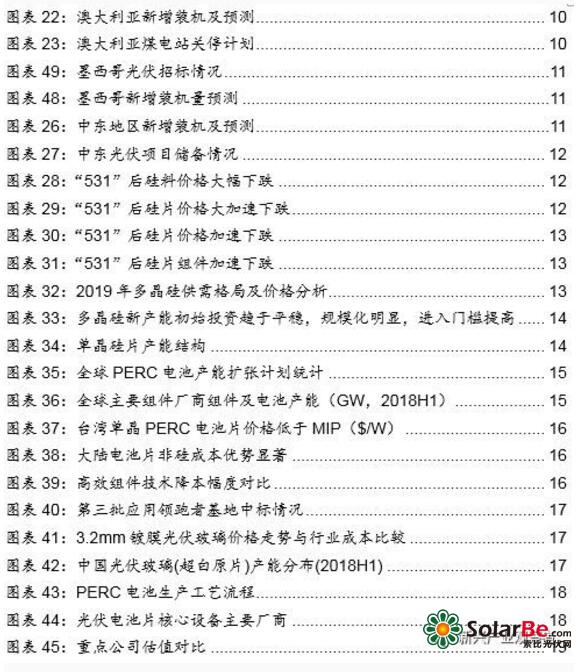

短期來看,2019年新增裝機量115~120GW。531新政后,我們下修2018~19年中國光伏裝機增量預測至40GW、35~40GW。受此影響,預計全球裝機增量2018年略有下滑至98GW,2019年回升至115~120GW。其中美國2018年裝機平穩,組件需求達到低谷,2019~2021年需求13~20GW。歐盟MIP限價取消,發電側平價普遍實現,刺激未來兩年需求增長至15~20GW。印度高規劃、強日照、缺電背景下,裝機潛力巨大。此外,澳洲、墨西哥、中東等市場相繼啟動。

中長期來看,2025年新增裝機量超400GW。根據我們模型的詳細測算,全球主要國家將在2019~2027年實現光伏發電側平價及替代存量煤電、氣電,光伏將迎來一輪新的快速成長期,2025年起新增裝機需求超過400GW/年。其中,中國市場因高用電量基數及相對較快的用電增速仍將在新增需求中占較高比例;印度由于其國內較低的發電量與人均用電水平,以及大量可替代的存量煤電裝機,將貢獻15%~20%的新增需求。美國用電規模大、存量氣電替代空間廣闊、電動汽車用電需求增量可觀,但受限于政策扶持力度一般,可貢獻全球新增裝機的10%左右。新興市場需求占比15%左右。

中國:政策轉暖+“發電側平價”大幕開啟

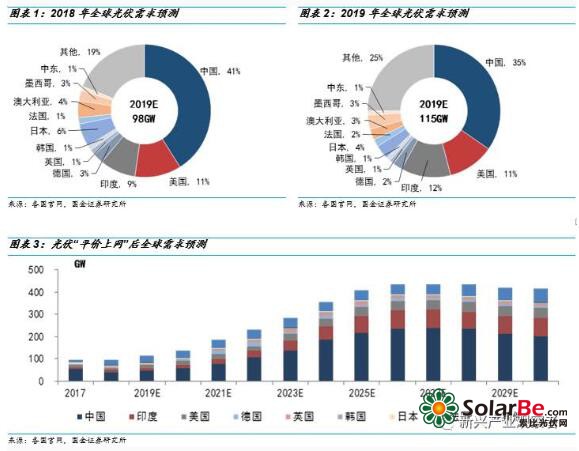

1)政策轉暖。領導定調,能源局、財政部全力執行:今年11月1日,國家領導召開高規格民營企業座談會,多位光伏企業老板參會,會議上領導明確表達了對新能源行業一貫的支持和對531政策的糾偏態度,次日國家能源局召開關于太陽能發展“十三五”規劃中期評估成果座談會,討論“十三五”光伏裝機目標上調及其他相關政策出臺事宜。11月9日,國務院召開常務會議,決定開展專項行動解決政府部門和國有大企業拖欠民企賬款問題,光伏行業是拖欠民企賬款的重災區,財務負擔沉重。若后續出臺實質性舉措改善賬款拖欠問題,則對我國光伏產業的景氣改善和資本市場的板塊估值提升都將起到重要作用。配額制: 11月15日,國家能源局對配額制政策第三次征求意見,明確提出自2019年1月1日起正式進行配額考核,并對考核主體執行獎罰并舉,有望進一步激發考核主體開發、使用非水可再生能源電力(主要是光伏和風電)的積極性。

需要明確的是,短期內我國新能源政策制定的“目標函數”仍然是維持國內市場平穩發展。盡管近期政策風向有轉暖跡象,但531政策出臺的核心背景是補貼缺口持續擴大,而這一本質矛盾目前沒有改善,因此我們傾向于認為在度電補貼標準和補貼項目指標規模方面難有驚喜,但其他促進平價上網目標實現的政策力度將加大,如長協電價、稅收優惠、消納保障、平價上網示范基地等。

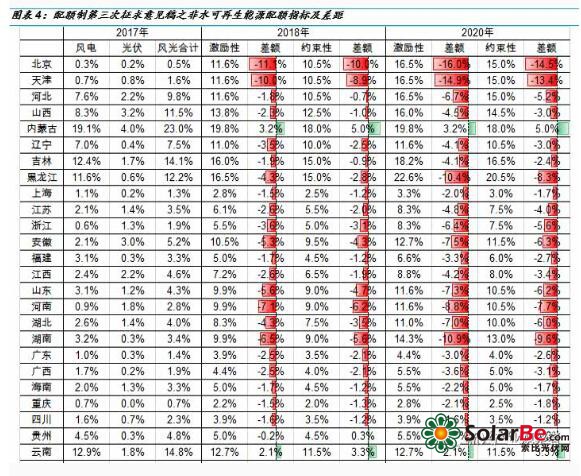

2)平價上網對應的成本目標已提前2年實現,平價項目或提供超額需求。

2018年3~4月,應用領跑者基地青海項目中標電價低至3.1元/kWh,低于當地火電電價0.325元/kWh。2018年8月,應用領跑者基地青海格爾木項目EPC中標價格低至3.7元/W,側面印證4元/W的為平價成本線,且已提前實現。近日該項目已正式實現并網發電。

所有項目的電價競標均在531之前完成,531新政后光伏產業鏈各環節成本均出現超預期下降,當前實際安裝成本大概率低于投標假設。2019年硅料、電池片等環節產能集中釋放后將繼續降價,PERC及雙面發電等高效技術的應用進一步攤薄度電成本,預計平價范圍將擴大。部分企業已開始儲備平價項目資源,隆基股份12月與江蘇省灌云縣光伏700MW高效平價上網基地簽約。預計平價項目有望成為2019年國內需求超預期的最大潛在來源。

海外需求多點開花,引領中短期需求確定性增長

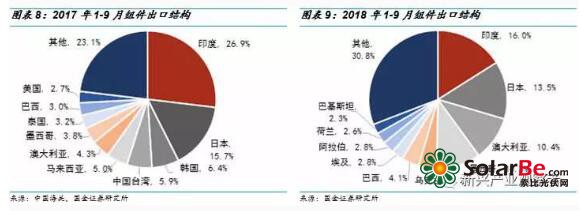

2018年1-9月,由于受到商品與服務稅(GST)及保障性關稅影響,中國對印度組件出口額同比下降-21%,占比下降11個百分點。歐洲市場有所復蘇,中國對荷蘭、烏克蘭的組件出口金額占比分別達到2.6%、4.2%。此外,澳大利亞、墨西哥進口中國光伏組件金額同比增長220%、258%,占比分別達到10.4%、10.3%,同比提升4.0、4.4個百分點。

美國:2018年需求低谷,2019~2021年新增裝機量增長。2016年ITC退坡預期引發搶裝。2017年ITC延期疊加“201”征稅前囤貨,實際組件需求高。因此預計2018年裝機量保持平穩(11GW左右),但實際組件需求降至低谷(6GW左右)。2019年201稅率下調+產品價格下跌+囤貨影響消除,帶來美國2019年實際需求有望100%增長。2022年前,ITC補貼(開工為節點)和“201”關稅(采購為節點)退坡將提供持續裝機動力,2019~2021年搶裝動力強,預計每年新增裝機需求達到13~20GW。

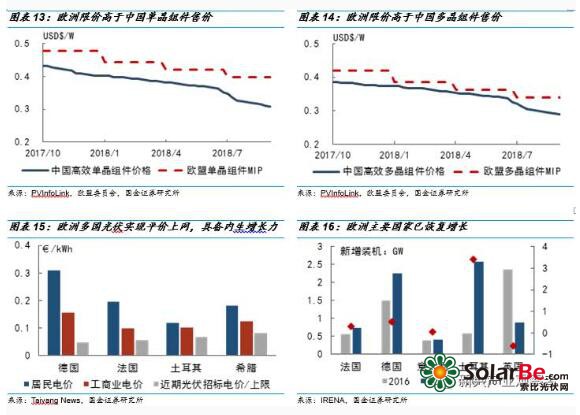

歐洲:最低限價(MIP)政策取消,高性價比中國產品刺激需求增長。歐洲各國較早推行項目競價機制,推動光伏發電成本下降,中南部歐洲部分地區已實現發電側平價,具備內生增長力。2017年,歐洲主要國家光伏需求已呈現恢復增長,法國、德國新增裝機量增幅30%~50%,土耳其增幅超300%。2017/10/1~2018/9/3,中國大陸光伏組件在歐洲以外市場的實際售價明顯低于最低限價MIP,一定程度上抑制了歐洲市場需求的釋放。2018年9月限價結束后,歐洲市場組件價格快速下降30%以上。預計歐洲市場年新增裝機需求將重回10GW以上,2018~20年達到11-20GW。

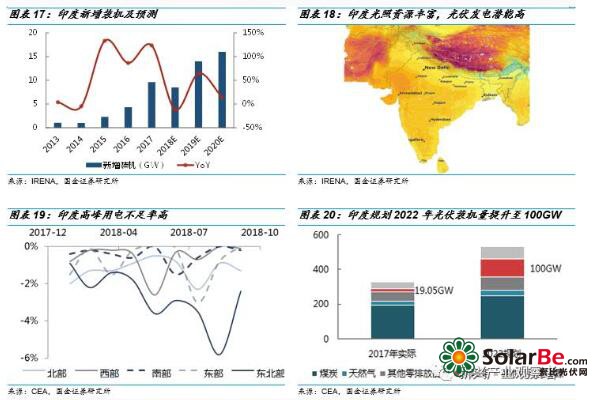

印度:缺電+日照優+有規劃=巨大潛力市場。雖然印度2018年7~8月宣布對包括中國在內部分國家的太陽能電池/組件征收25%的保障性關稅(后改為保證金),但由于531之后產業鏈大幅降價,征稅后中國電池組件依然有成本優勢,印度仍需從中國進口。

印度各地區存在不同程度的高峰用電缺口,而光照資源十分豐富,因此為提高發電能力,印度規劃2022年光伏裝機量提升至100GW(截止2017年低累計僅19GW)。2019年7月30日保障性關稅將下調至20%,預計明年Q2印度市場需求相對平淡,但隨著下半年關稅下調、組件價格繼續下降、國內企業的印度產線逐漸投產,印度市場將重回快速增長。預計2018年、2019年新增裝機8.5GW、13~15GW。

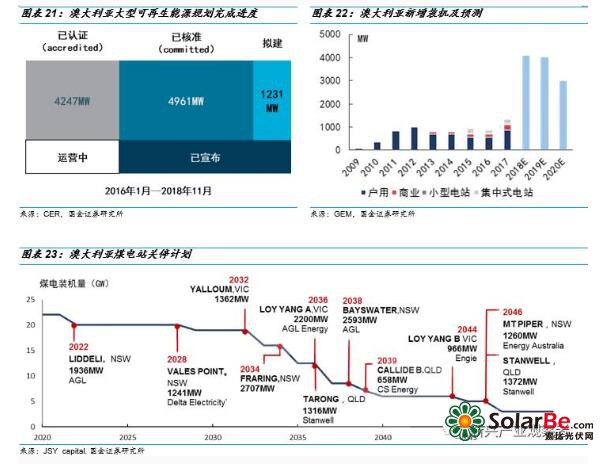

澳大利亞:天然氣短缺+煤電退役,光伏成為優選能源。2016~2017年,澳大利亞多個煤電站退役以及過量出口導致的天然氣短缺使供電出現缺口,電價持續大幅度上漲。由于電價昂貴等因素,2017澳大利亞光伏新增裝機量達到歷史新高1.34GW。雖然澳洲政府正在積極采取措施應對天然氣短缺,但長期供貨協議限制下缺氣問題預計將持續存在,疊加大量煤電裝機接近退役,電價壓力將繼續推動光伏的發展。大型電站方面,目前儲備項目約5GW,為滿足大型可再生能源目標還需建設約1.23GW。分布式電站方面,截止2018年11月底,澳大利亞分布式光伏項目安裝量已超過200萬,家庭覆蓋率達到20%,覆蓋率及單個項目規模的繼續提升將推動裝機量增長。預計2018年新增裝機增量超過4GW,2019~2020年維持3-4GW/年的較大規模。

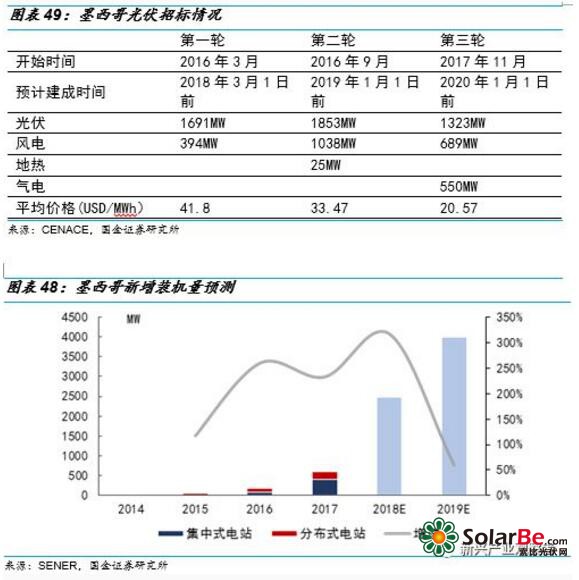

墨西哥:關稅取消、分布式接網、電力批發市場成熟,需求或創新高。2018年6月,墨西哥聯邦財政和行政法院宣布取消從2015年起實施的光伏組件15%進口關稅,預計成本大幅降低將刺激裝機增長。配額制比例將由2018年5%逐步提升至2022年13.9%。電力批發市場雖于2016年開始運營,但直到2018年初活躍度才開始提升,預計未來兩年通過競爭促進技術進步、成本下降與裝機增長。分布式方面,2018年7月墨西哥聯邦電力委員會解除對分布式發電系統的入網限制,并對不超過500KW的中小型項目實施凈計量政策。集中式電站方面,清潔能源電力招標是增長的主要驅動力,墨西哥已完成三輪招標,正在進行第四輪招標,擁有近3GW光伏項目儲備,其中約2.1GW已獲得購電協議。預計2018~2019年墨西哥光伏裝機量分別達到2~3GW、4~6GW。

中東地區:項目儲備充沛,增長確定性強。截止2017年底,中東擁有太陽能(含光伏、光熱、太陽能-燃氣聯合循環)發電裝機量1.36GW,在建4.90GW,已批準1.14GW。2018年初,光伏項目儲備已達到11.86GW,預計未來2-3年中東將成為全球光伏主要市場之一,2018~2020年新增裝機量1GW~1.5GW。

供給端:政策及擴產周期疊加,加速行業洗牌,產能高效化進程加快

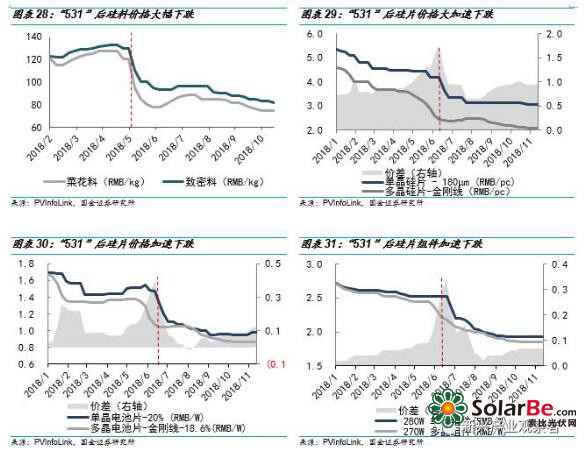

由于過去兩年中的企業盈利改善和持續產能擴張,2018年以來即使在531政策出臺前,光伏產業鏈除硅料外的各環節產品價格已經出現不同程度的明顯下跌,531新政后中國需求急凍,產品加速跌價,各環節企業盈利空間快速被壓縮,短短一個季度的時間,全行業景氣就下滑至只有頭部最優秀企業能夠實現小幅盈利的狀態。

在這種情況下,需求增長點向海外轉移,企業經營面臨壓力,行業洗牌開始加速。產品更加高效低成本、融資能力更強、海外市場收入(直接或間接)占比較高的光伏制造企業將進一步提升其市場份額,而在這寫方面相對落后的企業則將面臨成為過剩產能而遭到淘汰的命運。多晶硅與高效單晶PERC產能即將在2019年迎來加速釋放,高成本多晶硅產能及相對低效的電池產能將確定出局,行業的產品高效化進程和產業競爭格局改善在531政策的影響下都將得到加速。

2產業鏈聚焦:企業盈利分化,

集中度提升及高效化進程加速

多晶硅料:低成本新產能集中釋放,后發優勢影響邊際減弱,優勢企業高盈利可持續

硅片:單晶滲透加速,雙寡頭格局形成,存在盈利超預期可能

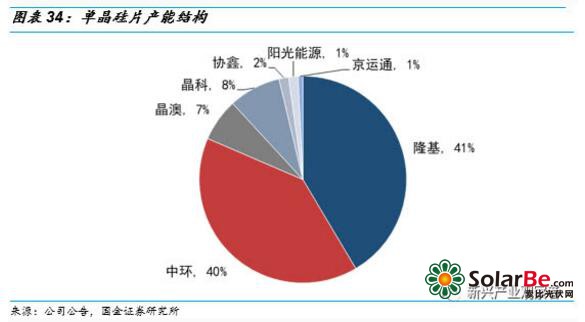

平價上網的強烈降本訴求下,物美價廉PERC技術的成熟極大提高了單晶路線的競爭力,單晶PERC電池在2018~2019年快速擴產,將持續拉動單晶硅片需求。而2018年單晶硅片擴產卻不及預期,尤其是自去年底開始的單晶硅片快速跌價和531政策之后,除隆基、中環以外的企業普遍暫緩或取消了原定的單晶硅片擴產計劃,目前2018年底,全球單晶硅片總產能約68GW,隆基和中環產能占比超過80%。

PERC電池產能的擴產和投資在電池片環節可謂企業全員參與,2019年PERC電池產能預計將達到80~100GW,而單晶硅片的供給增長則幾乎只能依賴隆基和中環兩家企業,若出現階段性的單晶PERC電池產能釋放快于單晶硅片產能增長,則可能令單晶硅片價格表現相對強勢(對比多晶硅片和下游電池組件),甚至漲價,相關生產企業有望再次獲得超額利潤率。

電池:PERC投產高峰加速盈利分化,獨立供應商受益確定

2017年全球PERC電池產能僅29GW左右,因531后除部分資金實力雄厚的上市龍頭企業外,大部分光伏制造企業普遍收縮資本開支,嚴控現金流,因此我們預計此前預期2018年底將達到80GW的PERC電池產能實際僅實現約60~65GW,但2019年PERC產能將確定性達到80~100GW,而相對低效的產能將逐步被市場淘汰。

531政策后一體化組件廠被迫收縮資本開支、放慢產能擴張、技改升級節奏,而現有電池片效率難以滿足不斷提高的高效要求,預計高效電池外購量將顯著增加,產能較新(高效低成本)的獨立電池片供應商將顯著受益,今年12月以來高效PERC電池價格的持續超預期漲價已經從一定程度上開始驗證這一趨勢。

在大陸電池片被歐盟限價期間,主要競爭對手臺灣廠商電池片出口價格遠低于最低限價,而臺廠電池片成本遠高于大陸廠商,大陸廠商完全可以做到在維持合理利潤率的同時淘汰掉臺灣產能。2018年9月限價結束后,預計大陸廠商將憑借成本優勢迅速奪回歐洲市場。

組件:雙面雙玻加速滲透,疊瓦組件初露鋒芒

雙面電池組件技術憑借背面發電可取得5%~30%發電量增益,與半片及MBB技術疊加后可進一步獲得功率增益10~25W,令度電成本降低幅度超過20%。在2018年第三批應用領跑者八大基地38個項目招標中,雙面技術共計申報54次,合計中標2.58GW,占比52%,其中PERC+雙面1.45GW,P型雙面100MW,雙面+半片200MW,N型雙面831MW。半片技術中標2個項目合計200MW。疊瓦技術中標1個項目合計50MW(與單晶雙面共同中標100MW,按平均分配估算疊瓦技術中標50MW)。預計2019年雙面發電等高效技術將加速滲透。

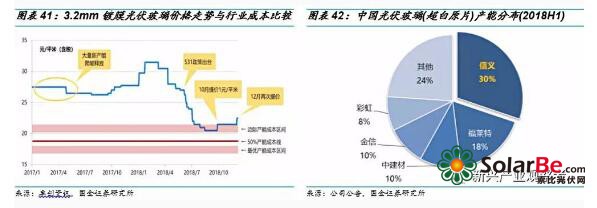

輔材:玻璃價格觸底,受益雙玻滲透,競爭格局穩定,龍頭份額擴大

光伏玻璃價格觸底,趨勢性價格回升可期。光伏玻璃價格較年初高點下跌超過30%,最低點顯著跌破邊際產能成本線。光伏玻璃成本結構相對剛性,企業成本梯度分布穩定,預計2018Q3低點價格基本是未來兩年絕對底部。今年10月以后玻璃價格出現回升,進入12月后價格上漲表現超預期,2019年需求端增長25%~30%(考慮一定的雙玻滲透率提升),凈新增產能約15%~20%,全年價格趨勢大概率向上。

光伏玻璃行業競爭格局穩定,龍頭企業有望憑借成本優勢持續擴大份額:1)規模優勢:1000噸/日生產線單位成本較500噸/日低10~15%(能耗、單位投資、原材料采購);2)技術優勢:產出率、產線單位能耗、產品品質;3)低成本燃料獲取能力及區位優勢:尤其是位于東南亞的產能。目前價格水平下,除頭部兩家公司以外,其他企業幾乎沒有擴產動作。技術水平、環保要求、低成本能源、投資能力,構成行業進入或產能擴張的壁壘。

光伏玻璃是雙面/雙玻組件滲透率提升的最大受益者,且尚未出現任何技術替代風險。2019年光伏玻璃凈新增產能約15~20%。單玻組件(單片3.2mm)改雙玻組件(兩片各2.5mm)之后,需求增加約50%。預計2019年雙面組件滲透率達到20%~30%,則在全球新增裝機增速的基礎上,光伏玻璃需求將額外增加10%左右。

設備:受益電池片環節國產化替代及531后延緩的資本開支計劃的加速釋放

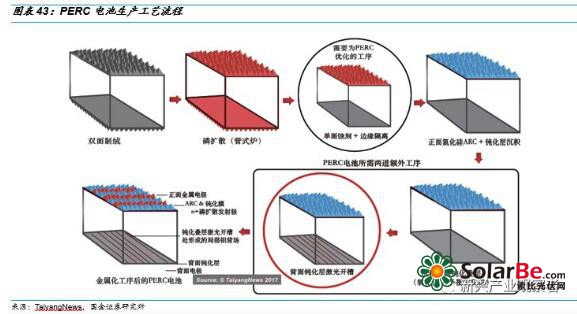

電池環節是光伏轉化效率提升的關鍵,電池生產設備是電池片質量與工藝的核心,因此技術路線轉變與技術水平升級將為設備環節帶來新的發展機遇。2018-19年PERC產能進入擴產期,相關設備將迎來需求增長。PERC電池的工藝流程包括:沉積背面鈍化層、開槽形成背接觸。相較常規光伏電池的工藝流程新增了兩個重要工序。因此,鈍化膜沉積設備和開槽設備(可采用激光或化學刻蝕方法)是需要在傳統電池產線上額外增加的加工設備。

我國光伏電池制造設備企業已具備了成套工藝流程設備的供應能力,部分產品如清洗/制絨機、擴散爐、等離子刻蝕機等已在國內生產線中占據主導地位,但整體技術水平同國際一流廠商相比仍有差距,成套生產線自動化程度低。管式PECVD設備與進口設備并存份額逐步擴大,但全自動絲網印刷機、自動分揀機、連續式PECVD設備仍然依賴于進口,設備高效化和智能化將成為國內光伏設備生產廠商的重要發展方向。目前國內光伏電池主流建線方案為國產和進口設備混搭,其中國產設備占到70%以上。預計該比例2020年提升至90%左右。

投資建議:優中選優,優勢制造企業將獲超額利潤

通威股份:硅料及獨立電池片供應龍頭,低成本優質多晶硅產能開始釋放,穩步邁向全球硅料龍頭行列。電池片主攻高效單晶PERC,產能第一、成本最低,與傳統巨頭錯位競爭;歐洲雙反取消及下游組件廠資本開支放緩有利公司電池片銷售。水產飼料景氣度改善,龍頭受益于集中度提升。隨著2019年光伏業務硅料和電池片出貨量大幅增長,盡管銷售均價將有所下降,但仍將推動公司業績較快增長,預測2018~20E年凈利潤21、29、36億元,同比增長4%、39%、24%,對應EPS 0.54、0.75、0.93元。目前公司PE、PB估值均處于歷史低位,我們采用分部估值法對公司進行估值,給予目標價11.6元,對應15.4倍2019PE。

隆基股份:單晶龍頭,將受益于單晶技術路線滲透率提升。優勢產品結構支撐毛利率,原材料端硅料新產能大規模投產、直接需求端PERC電池擴產提速,均有利于單晶硅片硅片盈利能力提升;組件端出口占比近年來快速提升,產品結構高效,有望持續獲得超額利潤。預測公司2018~2020E年凈利潤分別為24、31、41億元,對應EPS分別為0.88,1.13,1.46元。經過此輪行業景氣調整,光伏需求空間將更快釋放,公司優勢地位也將得到加強,長期看好公司的邏輯依然扎實。

信義光能:全球最大且盈利能力最強的光伏玻璃生產企業,2013年底從母公司信義玻璃(868.HK)分拆上市,截止2018H1,公司擁有日熔量6300噸/天的超白光伏原片玻璃產能(市場份額30%+),并持有約2.1GW光伏電站資產。2019年起有望迎來行業景氣復蘇+新產能釋放+利潤率回升的多重正面因素疊加,預測2018~2020E年EPS分別為0.30,0.35,0.39港元,目標價3.6港元,對應12倍2018PE。

福萊特玻璃:光伏玻璃產能4290噸/日,僅次于信義光能。安徽、越南各1000噸/日光伏玻璃產線將于2019年相繼投產,預計2019年日熔量將達到6290噸。此外,公司將日產600噸浮法玻璃熔窯改造成年產10萬噸工程玻璃熔窯,另有年產10萬噸Low-e玻璃產能預計2019年投產,深加工玻璃占比提升有利于優化公司業務結構,提高整體盈利能力。

大全新能源:純正的低成本高品質多晶硅料供應商,公司目前擁有多晶硅產能3萬噸,2019Q2、Q4末多晶硅年產能將分別達到3.5萬噸、7萬噸,且全部產能均位于中國電力成本最低的新疆地區,成本優勢顯著,大概率將成為未來全球多晶硅行業核心龍頭供應商之一。

此外,建議關注單晶與半導體硅片龍頭中環股份、民營新能源運營商林洋能源、PECVD設備龍頭捷佳偉創、絲網印刷設備龍頭邁為股份等。

風險提示

光伏終端裝機需求不及預期:如果因國內政策持續緊縮、海外需求增長不達預期等原因,造成全球光伏新增裝機需求不及預期,則將對行業整體供需關系帶來不利影響,從而影響行業景氣度和企業盈利狀況。

國內光伏政策出臺情況不及預期:近期國內政策層“暖風頻吹”,推高了市場對政策出臺的預期,如果實際政策落地情況不及預期,則可能對板塊投資情緒產生不利影響。

國際貿易環境進一步惡化:當前海外市場需求旺盛,將成為中國光伏企業業績增長的主要動力之一,若海外國家對中國光伏產品設立貿易壁壘的范圍擴大或力度加強,則將對中國光伏企業產品銷售產生不利影響。