在市場催化、技術迭代、政府扶持的背景下,我國光伏行業快速成長,其中一個重要趨勢是持續的產能擴張。據了解,2017年擴產的項目有26個,2018年擴產勢頭不減。受“531”光伏新政影響,在規模收緊的背景下,企業頻擴產能的同時,行業中“產能過剩”的警報不絕于耳,產能的持續擴張將激增新一輪過剩風險。

2018年下半年,光伏領跑者項目、光伏扶貧項目、無需國補項目將成為光伏行業主力軍。當前,一直被稱為“狼來了”的“產能過剩”是“真來了”嗎?我國光伏行業硅料、硅片、電池片、組件產能規模有多大?2018年光伏產品需求量將是多少?產能利用率水平如何?國際能源網/光伏頭條進行數據統計并分析。

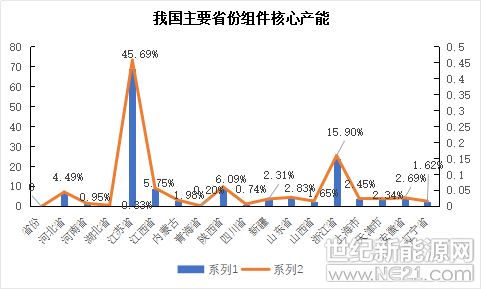

一、各地區主要企業產能分布

經統計發現,我國光伏產品主要產能分布特點如下:

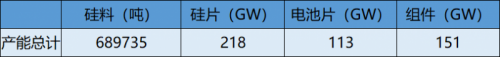

總產能如下:

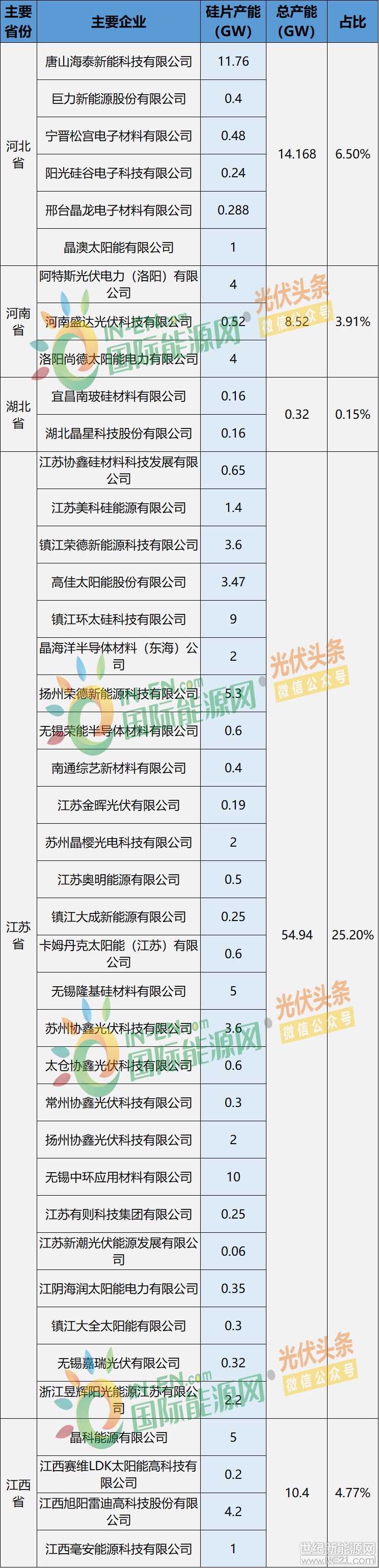

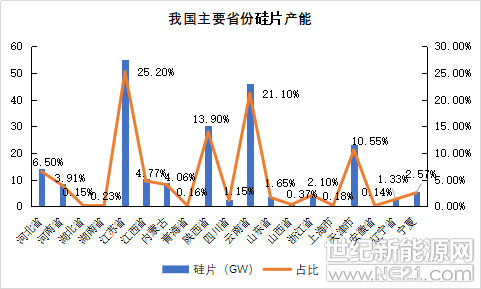

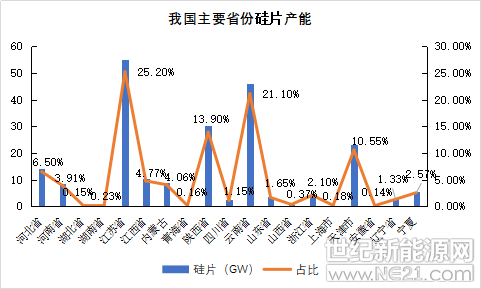

2、硅片產能:江蘇省居首,約55GW,占比高達25.2%;其次為云南省,約46GW,占比達21%。

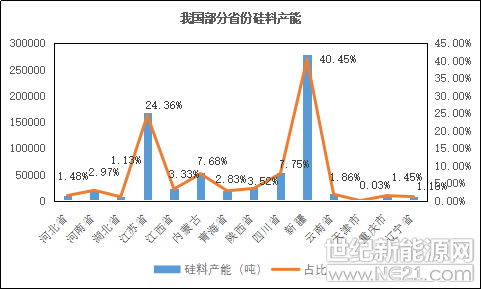

3、硅料產能:新疆產能居首,約279000噸,占比高達40.5%;其次為江蘇省,168000噸,占比達25%。

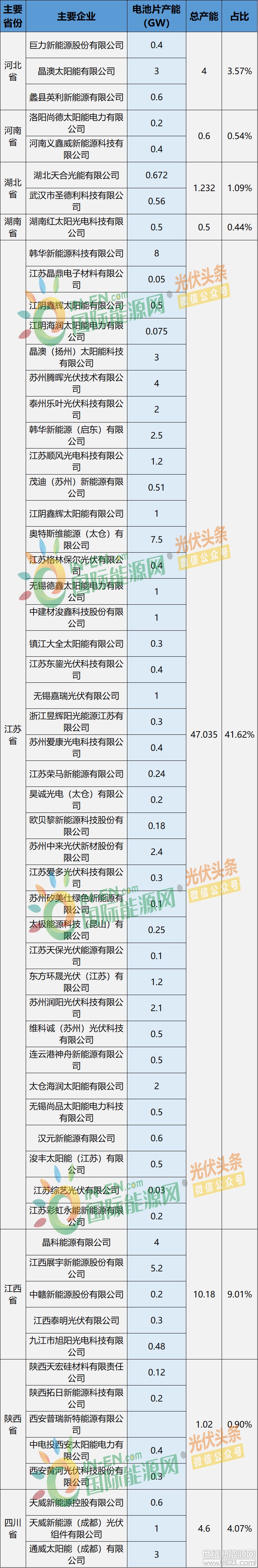

4、電池片產能:,江蘇省居首,約47GW,占比約42%;其次為安徽省,約17GW,占比約15%。

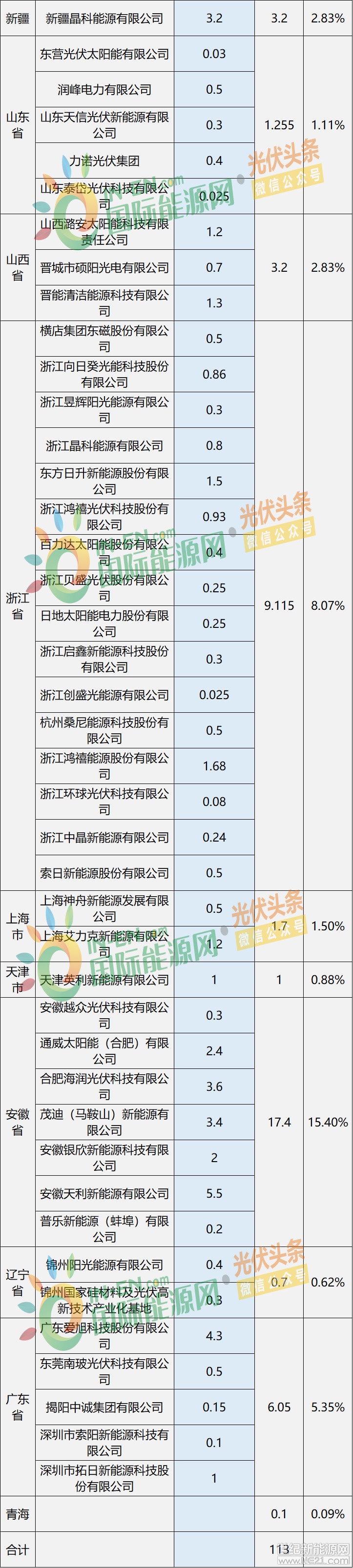

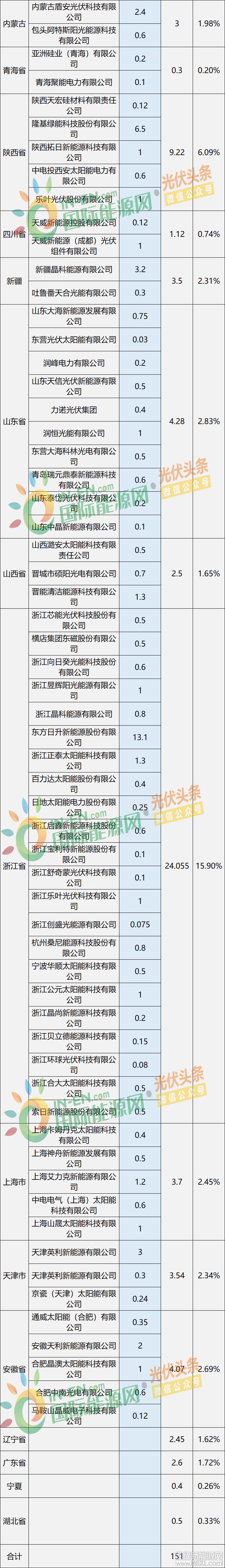

5、組件產能:江蘇省居首,約70GW,占比高達46%;其次為浙江省,約25GW,占比達16%。

1、 主要省份主要企業硅料產能

②由于有少部分產能較少的省份和企業未列入“主要省份”和“主要企業”欄,但是總產能中已將其包含在內。

2、主要省份主要企業硅片產能

②由于有少部分產能較少的省份和企業未列入“主要省份”和“主要企業”欄,但是總產能中已將其包含在內。

3、主要省份主要企業電池片產能

②由于有少部分產能較少的省份和企業未列入“主要省份”和“主要企業”欄,但是總產能中已將其包含在內。

4、主要省份主要企業組件產能

②由于有少部分產能較少的省份和企業未列入“主要省份”和“主要企業”欄,但是總產能中已將其包含在內。

二、 產能擴張邏輯

在“5·31新政”發布之前,多家光伏上市企業發布了產能擴張計劃。主要企業擴產計劃如下表所示:

1、瘋狂市場催化。此前,瘋漲的光伏行情加速了光伏企業的擴產欲望。我國光伏發電新增裝機連續5年全球第一,累計裝機規模連續3年位居全球第一,“十二五”期間年均裝機增長率超過50%,進入“十三五”時期,光伏發電建設速度進一步加快,年平均裝機增長率75%,2016年新增并網裝機容量3424萬千瓦,2017年新增并網裝機容量5306萬千瓦。截至2017年底,全國光伏發電累計并網裝機容量達到1.3億千瓦。截至2018年4月底,裝機已超過1.4億千瓦。

國家能源局統計數據顯示,2017年中國光伏發電新增裝機53.06GW,其中,光伏電站33.62GW,同比增長11%;分布式光伏19.44GW,同比增長3.7倍。截至2017年12月底,全國光伏發電累計裝機達到130.25GW,其中光伏電站100.59GW,分布式光伏29.66GW。裝機量大增的同時,光伏產品產量大增。數據顯示,2017年,我國多晶硅產量24.2萬噸,同比增長24.7%;硅片產量87GW,同比增長34.3%;電池片產量68GW,同比增長33.3%;組件產量76GW,同比增長31.7%。光伏產業鏈各環節生產規模全球占比均超過50%,繼續保持全球首位。

2、產業鏈各環節技術迭代,已經形成具備競爭力的完整光伏產業鏈。光伏全產業鏈各環節新增及技改產能在2018年將逐步釋放。多晶硅片企業通過金剛線技改不斷擴大產能;電池片企業紛紛通過黑硅技術、PERC技術、N型電池技術等進行技改,提升電池產能,高效電池產能在增大;隨著雙面組件技術爆發,MBB量產,雙玻、半片出貨大增,組件企業加速對生產線自動化、智能化改造,生產能力不斷提升,有效產能逐步擴大。

近年來,我國光伏產業已經由“兩頭在外”的典型世界加工基地,逐步轉變成為全產業鏈全球光伏發展創新制造基地。光伏技術水平和產量質量不斷提高,2017年國內組件產量達7500萬千瓦,占全球的71%,不斷突破高效電池轉換效率的世界紀錄,2017年全球前10強光伏組件企業中我國占據了8個,國際競爭力明顯提升。

技術迭代升級的同時,有專家認為,創新能力不足是產能擴張從而引起產能過剩的核心問題,光伏技術的進步比較緩和,不能有效對原有產能形成替代從而淘汰舊產能。

3、政府重點扶持。光伏產業投入大、用工多,既能創造GDP,又能帶動就業。許多地方政府紛紛將光伏作為重點產業來發展。近年來,光伏產業相關法規政策不斷完善,適應光伏發展的市場環境不斷優化。《可再生能源法》頒布實施,特別是2013年7月國務院發布國發〔2013〕24號文以來,我國相繼出臺了一系列促進光伏產業健康發展的政策措施,僅國家發展改革委、財政部、工信部、國家能源局、國土資源部等相關部門支持和規范光伏行業發展的政策性文件就近100個,范圍涵蓋產品制造、市場應用、財稅、價格、補貼、土地管理等產業發展的各個相關方面,迅速地營造出有利于產業發展的互補配套的政策環境。與此同時,地方政府也相繼出臺了支持光伏發電發展的相關政策措施。

4、規模經濟效應。光伏制造業存在典型的規模經濟效應,只有不斷擴大規模才能有效降低成本,即企業的成本隨規模增大而減少,以此提高企業的利潤率。同時,企業本身有進一步擴大產能和市場占有率從而擠壓競爭對手的意愿,這也會導致產能不斷擴張。

5、新興市場異軍突起。海外新興市場及“一帶一路”沿線城市逐步進入國內光伏企業的視線,“走出去”戰略有了新的發展。企業開始拓展新技術產能、研發低本高效產品,力爭光伏早日平價上網。

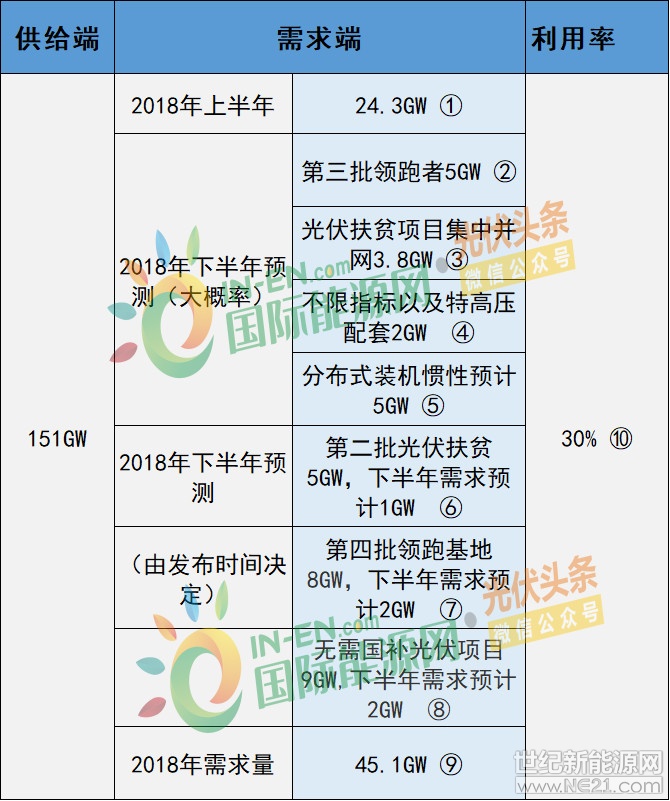

三、2018年光伏產能供需

目前全國有超過20GW已經備案但是并未并網裝機的分布式項目,分布式裝機慣性預計5GW。如果下半年啟動“十三五”第二批光伏扶貧計劃,預計2018年內光伏設備需求量為1GW。如果下半年啟動第四批領跑基地,預計2018年內光伏設備需求量為2GW。詳細分析如下:

①24.3GW:國家能源局數據顯示,2018年上半年,我國光伏發電新增裝機2430.6萬千瓦。

②5GW:雖然有少部分項目在今年上半年開工,但第三批應用領跑者項目多集中于今年下半年裝機并網,故將5GW規模預算為今年下半年需求量。

③3.8GW:第一批光伏扶貧項目總規模約4.2GW,除去今年上半年已經并網的部分,約有3.8GW為今年下半年的需求量。

④2GW:全國有約七個地區不限項目指標,加上一些特高壓電網配套項目,總量預估接近2GW。

⑤5GW:目前全國有超過20GW已經備案但是并未并網裝機的分布式項目,分布式裝機慣性預計5GW。

⑥1GW:如果下半年啟動“十三五”第二批光伏扶貧計劃,預計2018年內光伏設備需求量為1GW。

⑦2GW:如果下半年啟動第四批領跑基地,預計2018年內光伏設備需求量為2GW。

⑧2GW:國家能源局近期正在擬組織一批無補貼光伏示范項目建設。去補貼項目將于2018年10月前后開始申報,2019年3月前后開工,2019年9月30日前或者12月30日前并網發電。每個申報省份的項目規模大約在300-500MW左右。如果下半年無補貼光伏示范項目下發,預計2018年內光伏設備需求量為2GW。

⑨45.1GW:2018年需求量預測45.1GW。

⑩30%:光伏產品需求量在企業總產能中的占比約為30%。